先聽聽AI怎麼看

新聞快訊:美國擬課100%關稅 南韓與台灣非美系記憶體廠遭波及

美國近期宣布,可能對非美系記憶體產品徵收最高100%關稅,主要影響南韓三星、SK海力士,以及台灣南亞科、華邦電等廠商,此消息激起市場及產業劇烈震盪。南亞科於2026年1月19日召開法說會時,公布毛利率接近五成、資本支出提升2.7倍的營運利多,但總經理李培英明確指出「目前無赴美設廠規劃」,此言論使股價開盤即跌停,投資人對政策可能帶來的衝擊感到憂心。美國此項關稅政策,源自於強化半導體供應鏈自主的國安考量,短期恐將推升全球記憶體價格並擾動供應鏈,台韓業者面臨重組及調整壓力。

美國關稅政策背景與戰略意涵

美國商務部長盧特尼克於2026年1月中旬表示,只要非美系記憶體廠未在美國設廠,其產品進口將面臨高達100%的關稅。此政策延續美國川普時代「半導體製造美國化」策略,意在藉由高關稅壁壘迫使全球記憶體供應鏈重返美國。考量到AI高頻寬記憶體(HBM)和DDR5等產品在國家算力與科技自主地位的重要性,美國政府將其列為與先進製程同等重要的核心戰略產品,強調掌控記憶體供應鏈即為國安要務。

此外,美國商務部工業暨安全局(BIS)也同時調整出口管制,優先滿足美國本土需求。此政策引發國際高度關注,業界分析指出南韓與台灣主要記憶體廠商成為首當其衝,將影響全球供應鏈結構與價格格局。

南亞科法說會揭示反應與投資人情緒

1月19日南亞科法說會中,雖公布毛利率達近50%並將資本支出提升2.7倍,顯示公司短期前景可期,但總經理李培英針對赴美設廠明確表態「目前無規劃」,市場解讀此舉為在關稅政策震盪下缺乏因應,信心受挫,開盤即跌停至24元。華邦電則指出其銷往美國營收佔比約3%到5%,預期影響有限,兩家台灣廠商均維持觀望態度,持續跟進政策與市場變化。

國際反應與地緣政治風險增加

南韓貿易部長表示,韓國記憶體業者具備多元生產基地佈局,且全球記憶體需求強勁,預估美國關稅衝擊有限,但韓台兩國政府可能藉由世界貿易組織(WTO)尋求爭端解決。專家則指出,關稅措施帶有明顯地緣政治及產業保護色彩,旨在壓制南韓及台灣廠商競爭力,並強化美國半導體供應鏈自主地位。政策若正式實施,全球記憶體產業鏈將加速重組,廠商須重視多元生產基地與技術升級,應對市場及政策的不確定挑戰。

產業影響與價格走勢的未來展望

短期來看,美國政策已導致南亞科、華邦電等記憶體股遭拋售,股價大幅重挫,市場氛圍趨於緊張。下表顯示2026年初記憶體股的價格波動情況,凸顯政策帶來的直接影響。

| 影響層面 | 短期影響 | 中長期影響 | 利害關係人 |

|---|---|---|---|

| 產業/供應鏈 | 股價下跌,產業震盪加劇 | 供應鏈重組、資本支出壓力提升 | 美光或壟斷美國市場,台韓廠成本升高 |

| 國際貿易與政策 | 貿易戰升溫,WTO爭端可能 | 半導體供應鏈區域化趨勢更明顯 | 美國政府推動,台韓政府爭取協商解決 |

| 價格結構 | 短期波動加劇 | 成本可能轉嫁至消費市場,產品價格上升 | 終端用戶與消費者承擔加重 |

業內法人強調,雖美國關稅政策帶來短期震盪,但全球記憶體供應結構性緊缺未變,價格轉嫁能力依舊存在,特別是AI伺服器及新資料中心需求持續成長。未來非美系廠商如何調整產能位置及投資策略,尤其赴美設廠的決策,將是產業穩定的關鍵。

南韓及台灣業者的應對策略與未來挑戰

目前南韓三星、SK海力士均無具體赴美設立DRAM廠計畫,台灣南亞科同樣表明短期內不會推動設廠。業界認為,廠商面臨赴美設廠高昂成本及長期生產配置壓力,必須在產業效率與政策風險間取得平衡,規劃多元且結合技術的應對方案。

台灣業者也可能加強與本地品牌合作,聚焦零組件、封裝及測試領域,以降低直接關稅衝擊;同時投入高階產品技術,作為應對國際貿易摩擦的長期策略。

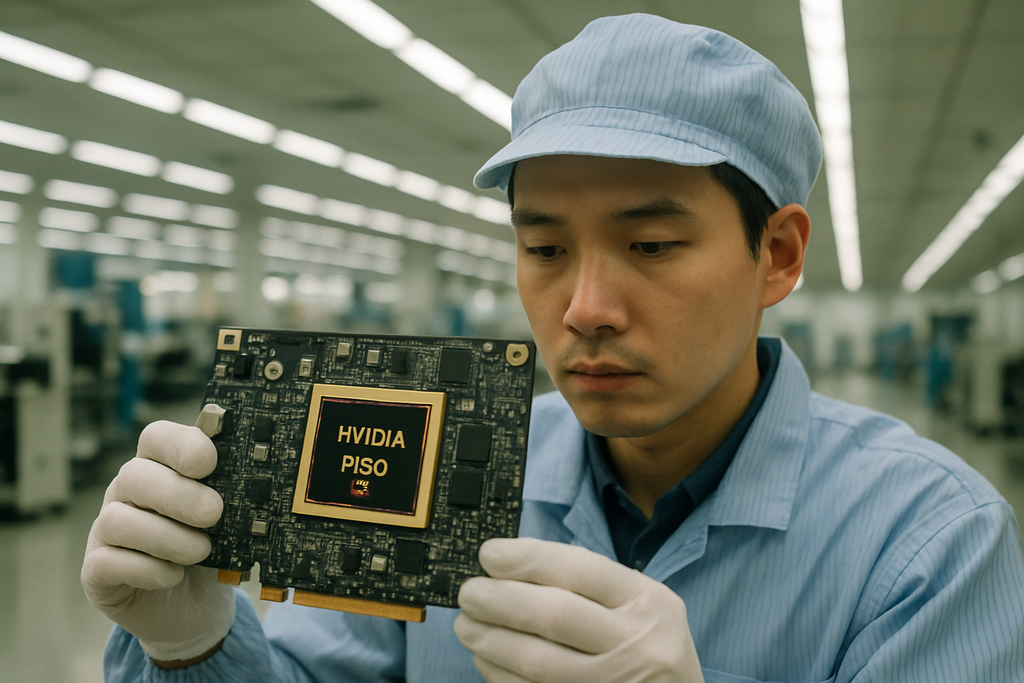

▲ 台證交所處置記憶體股引跌停,南亞科、華邦電等股價重挫。(來源:unbias.tw)

結語及未來觀察重點

美國對非美系記憶體徵收100%關稅,是半導體業新一波國際競爭及貿易摩擦的核心議題。此政策雖帶有強烈地緣政治與國安考量,短期內卻可能損害台灣與南韓主要記憶體廠商的營運利潤與市場穩定。

關鍵未來焦點在於美國商務部是否對部分成熟技術或利基產品釋出豁免,以及台韓兩國如何透過國際貿易機制展開反制與談判。業界將持續關注AI大趨勢驅動下記憶體需求的變化,它將是中長期價格走勢與產能調整的決定性變數。

如需更深入分析與最新產業資訊,建議可參考「2026年全球記憶體產能緊張 美光警告AI需求引發結構性短缺」深入閱讀。

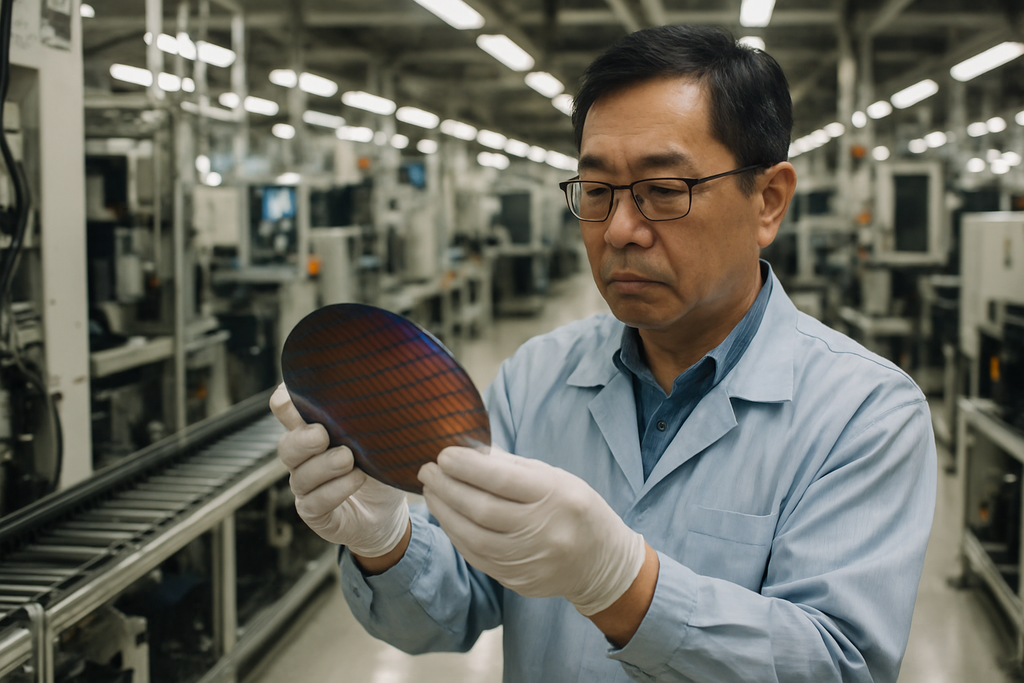

▲ 受AI驅動的全球記憶體產能緊張趨勢,美光警告結構性短缺持續。(來源:unbias.tw)